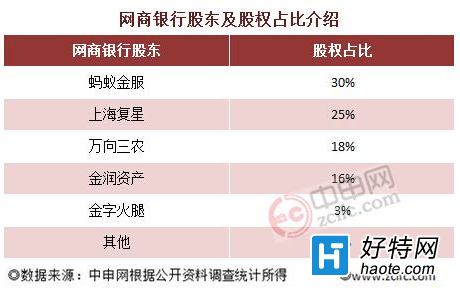

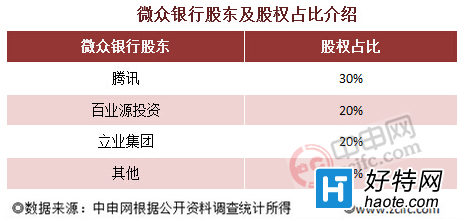

6月25日,网商银行正式开业,作为首批5家民营银行中的最后一家获准开业的银行,网商银行背靠阿里巴巴这颗大树的网商银行,自筹备之日起就备受关注。在5家民营银行中,同样是拥有互联网企业背景的前海微众银行一直以来都被视为网商银行的“劲敌”,两家有线上优势,都被视为“网络银行”。那么两家银行谁更有实力成为行业“领头羊”呢?

第一回合:比背景

作为首家开业并且得到李克强亲自到场见证首笔贷款发放的民营银行,微众银行比网上银行更具备时间优势,站在国家鼓励创业的风口,微众银行抢得先机,先得一分。

第二回合:比模式

网商银行:网商银行确定是一家为小企业服务的银行,主攻贷款不超过500万元。小微企业、个人消费者和农村用户,是网商银行的三大目标客户群体。网商银行自身不做存贷款业务,通过和同业高度合作的方式,将自身定位为一个连接平台,连接金融机构和小微企业或个人。而在具体的盈利模式上,网商银行采取了自营+平台的模式来开展业务,通过自营会产生一定的利润;此外,平台也模式会通过收费方式产生赢利。据中申网了解,网商银行的“收入一定不会是以存贷利息差为主”,且农村金融也是网商银行未来的着力点之一。

微众银行:微众银行用户需要用手机扫码才能看到银行的微主页。该银行主要定位于向用户提供购物、旅行等个人消费金融服务。微众银行官网从上线开始就更注重移动端。微众银行无营业网点,无营业柜台,依托互联网为目标客户群提供服务,更无需财产担保,通过人脸识别技术和大数据信用评级发放贷款。根据微众银行众高管阐述,依托同业合作或是未来微众银行的主要模式。据中申网了解,微众银行的中间业务收入将在银行总收入中占到较大比例。

在运营模式上两家银行“撞脸”,想做成“轻资产、平台化、交易型的银行,不考虑存款,跟同业合作”的“互联网民营银行”。

第三回合:比产品

网商银行:尽管已经宣布正式开业,但网商银行的具体产品还未上线。据网商银行行长俞胜法透露,网商银行将在7月初上线网商银行APP,并首先上线个人信贷产品。所以,目前网商银行处于“只闻楼梯响不见人下楼”的状态。值得关注的是该银行账户将与支付宝用户打通。据网商银行副行长赵卫星透露,网商银行将承接部分蚂蚁金服的小贷业务,在没有账户体系的背景下先开展信贷业务,第一款产品将是个人贷款类产品。

微众银行:2015年5月微众银行推出首款定位个人信用贷款的产品。客户只要通过QQ钱包,便可实现7×24小时的即时贷款服务,目前该款产品仍处于内测阶段。

网商银行的征信机制与风控模型继承自蚂蚁微贷,其核心机理是通过一个叫做“车间”的数据仓库同步存储阿里掌握的所有数据,而微众银行则需要将“社交大数据”转化为“金融大数据”。在大数据分析方面,阿里有阿里云,后台要比腾讯更强一些;而腾讯的优势在于他们所掌握的社交大数据。

第四回合:比团队

网商银行:网商银行当前只有300名员工,其中2/3是和数据与技术相关的人员。高管团队中,蚂蚁金服总裁井贤栋任网商银行董事长、俞胜法任行长、赵卫星任副行长、唐家才任首席信息官、冯亮任产品总监、童正任合规总监、车宣呈任财务部门负责人、廖旭军任内审部门负责人。

微众银行:微众银行高管层大部分来自平安系,但目前中低层尤其是产品开发和营销人员大部分来自互联网,其中来自腾讯的员工达40%。顾敏担任前海微众银行董事长;进出口银行现任副行长、中信银行原副行长曹彤出任行长;原陆金所副总经理黄黎明担任筹备组组长、副行长,分管个人消费信贷;原中国人民银行深圳市中心支行支付结算处处长万军,担任副行长,负责运营管理,原深圳银监局政策法规处处长秦辉担任副行长,分管后台与稽核外。

网商银行的团队基本是阿里系,微众银行则以平安系+腾讯系为主,两家银行的团队不管是高管还是基层经验丰富都比较丰富,两家团队实力平台不相上下。

两家银行都具备强大的客户基础,运营模式也十分类似。两家民营银行基于互联网做传统银行的存、贷、汇、代销等业务更有优势。既有客户数量优势,又有客户营销便利,又有客户习惯支撑,对现有银行业来说是个“强敌”。

从差异分项来看,阿里的客户基础是电商客户,有海量外贸商户,驻场卖家和个人客户,客群金融基础好。拥有大量企业用户是阿里的一大优势,相比之下网商银行的金融业务的营利性可能要好些,吸储和放贷能力都很强。

而腾讯的客户主要是社交关系客户,主体是个人而缺乏企业客户群体。腾讯做个人业务的基础强于阿里,国际上银行业的个人业务均不输。

-

腾讯体育 最新版 7.6.15.1529 121.49 MB

下载

小编推荐

视频推荐

更多 手游风云榜

更多 资讯阅读

更多 -

- 《热血江湖手游技能加点攻略》(掌握技能加点要诀,成就无敌江湖之王)

- 业内资讯 2025-05-21

-

- 新版本赏金玩法出装攻略(全面解析最优出装方案,让你在新版本赏金玩法中独领风骚)

- 业内资讯 2025-05-20

-

- 老鼠铲子出装铭文攻略(打造无敌老鼠!)

- 业内资讯 2025-05-20

-

- 王者太虚战场出装攻略(打造最强装备,征服太虚战场)

- 业内资讯 2025-05-19

-

- 制裁战神队友出装攻略(打造最强战队,击败敌人无往不胜)

- 业内资讯 2025-05-19

-

- 《狐狸端游联盟出装攻略》(狐狸出装攻略,助你战胜对手!)

- 业内资讯 2025-05-18

-

- 王者荣耀(揭开哪吒输出利器,带你稳定carry全场)

- 业内资讯 2025-05-18

-

- 地狱男爵技能加点攻略

- 业内资讯 2025-05-16

-

- 逐梦三国(揭秘孙权如何在起凡中成为绝对强者)

- 业内资讯 2025-05-16

-

- 《凯德出装铭文推荐攻略,助你稳定击败对手》

- 业内资讯 2025-05-13

-

- 护卫乌龟出装攻略(如何选择适合乌龟的护卫出装)

- 业内资讯 2025-05-11

-

- 《公主级2-6攻略技能大揭秘》(掌握攻略技能,成为公主级2-6的王者!)

- 业内资讯 2025-05-08